〒131-0046 東京都墨田区京島1-8-8 09号室

受付時間 | 09:30~17:00 ※土曜・日曜・祝日を除く |

|---|

アクセス | 曳舟駅より徒歩2分 |

|---|

寄附金控除のやり方

寄附金は、その内容によって控除の方法が異なり、確定申告をするときに、所得控除しか適用できないのか、所得控除か税額控除か選ぶことができるのかが決まります。

それだけでなく、数年前から活発に運用されている寄附金控除の一種である『ふるさと納税』もあります。

このように寄附金は、税法上色々と特典が受けられるものでありますが、その区分について少々複雑になってきています。

ここでは、その内容とともに記入例まで解説いたします。

・従来の寄附金控除には種類が二つある

・所得控除のやり方

・税額控除のやり方

・ふるさと納税での確定申告のやり方

・(参考)総所得金額等とは

・最後に

◆従来の寄附金控除には種類が二つある

従来からある寄附金控除には、その年分の所得から控除できる所得控除と、その年分の税額から控除できる税額控除があります。

納税者は、確定申告をするときに、この両者どちらの控除を適用するか選択できるようになっています。

所得控除は、所得から控除されるため実際に減額する税金は、その控除された所得に税率を乗じた金額となりますが、税額控除は税金の額をそのまま控除できるため、節税の観点からは税額控除の方が基本的に有利になります。

ですが、税額控除については、その支出した寄附金の内容によって選択できないものもありますので、確定申告をするときには、その内容を十分に確認のうえ申告してください。

◆所得控除のやり方

◇寄附金の種類

確定申告で所得控除を受けるための寄附金の種類は、国や地方公共団体、特定公益増進法人などに対する寄附金が対象になります。(特定寄附金といいます)

詳しくは、国税庁のホームページでの『特定寄附金の範囲』をご覧いただくか、無料相談フォーム又はお電話によりご相談ください。

◇計算方法

所得控除を受ける寄附金控除は、支出した寄附金の額の全額が控除できるわけではなく、足切り2,000円を控除した金額が対象となります。

総所得金額等については、ページ下に解説しています。

その年に支出した特定寄附金の額の合計額(※)- 2,000円

(※)その年の総所得金額等×40%が限度

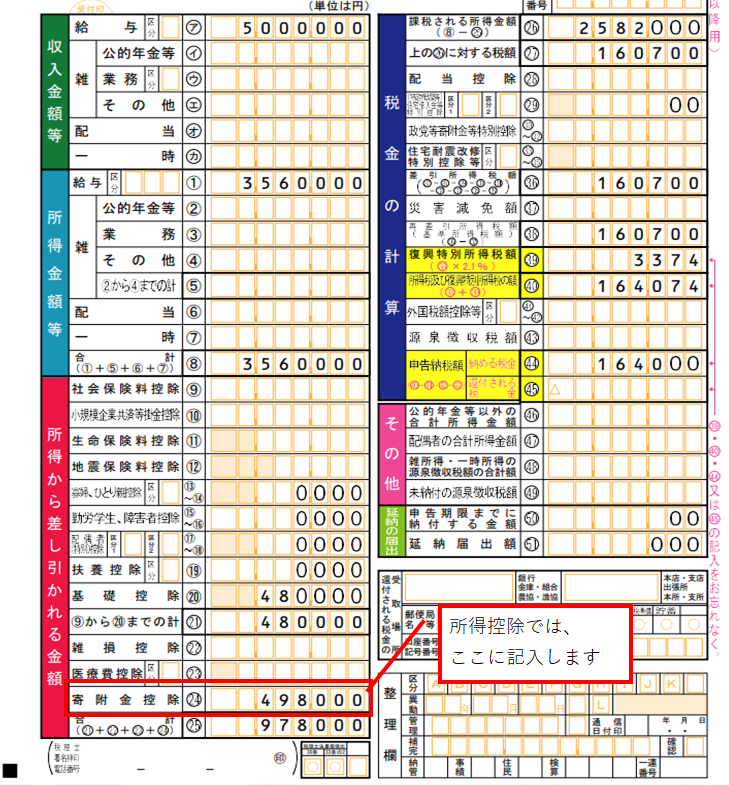

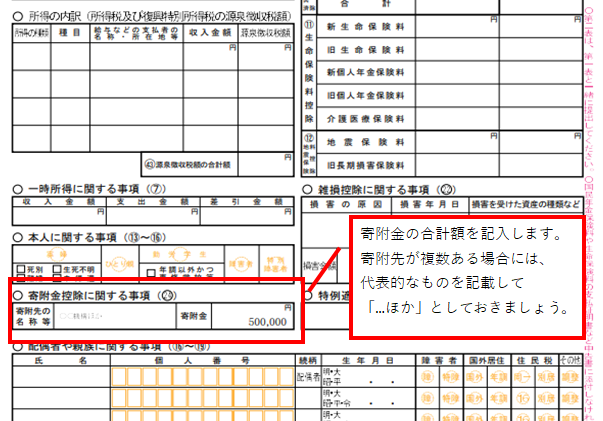

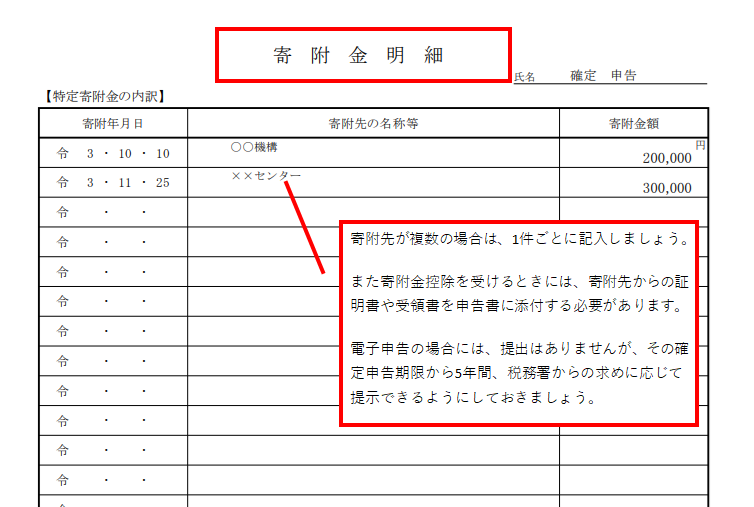

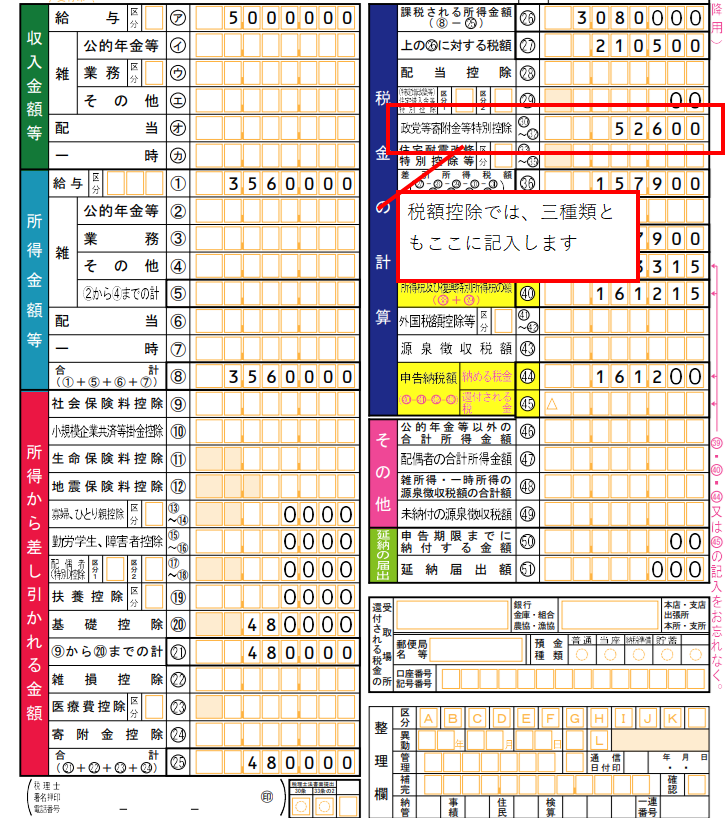

◇記入例

次の例をもとに、確定申告書を作成してみます。

例:寄附金500,000円 給与所得3,560,000円(収入5,000,000万円)

寄附金控除の金額:

3,560,000円×40%=1,424,000円≧500,000円

500,000円 - 2,000円 = 498,000円

◇その他

上記の例とは異なり、住民税に影響のある寄附金もあります。(例えば赤十字に対する寄附金など)

その場合には、下記の欄にその寄附金の額の合計額を記入することになりますので、忘れないようにしてください。

◆税額控除のやり方

◇寄附金の種類

確定申告をするうえで税額控除を受けるための寄附金の種類は、

・政治活動に関する一定の寄附金(政党等に対する寄附金)

・認定NPO法人等への一定の寄附金(認定NPO法人等に対する寄附金)

・一定の要件を満たす学校法人に対する寄附金(公益社団法人等に対する寄附金)

に限られています。

これらの寄附金を支出した場合には、所得控除を受けるか税額控除を受けるかいずれか有利な方を選択することができます。

◇政党等に対する寄附金の場合

政党等に対する寄附金とは、政党や政治資金団体に対する寄附金で法律で定められたものを言います。

・計算方法

税額控除を受ける寄附金控除の額は、支出した寄附金の額の全額から2,000円を控除した金額に、30%を乗じた金額が控除額になります。

ただし、控除額には限度額が設けられており、その額はその年の所得税額の25%となります。

総所得金額等については、ページ下に解説しています。

(その年に支出した政党等に対する寄附金の額の合計額(※)- 2,000円)×30%

(※)その年の総所得金額等×40%が限度

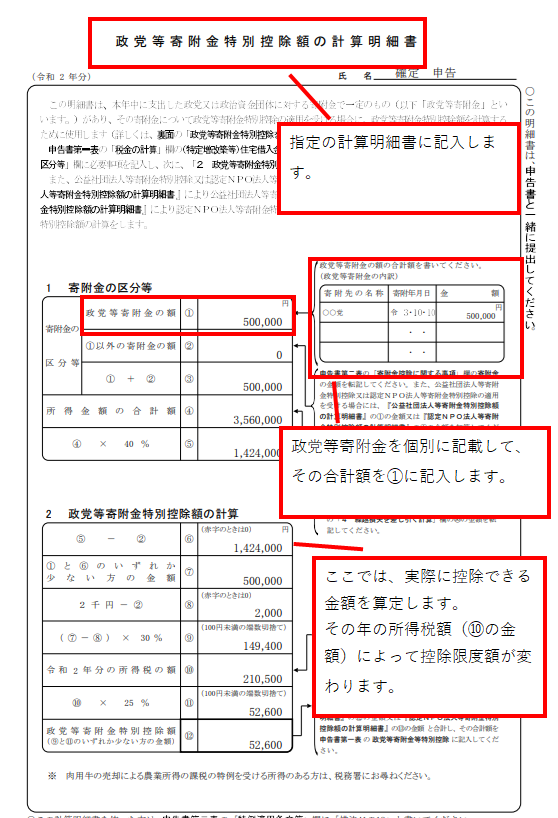

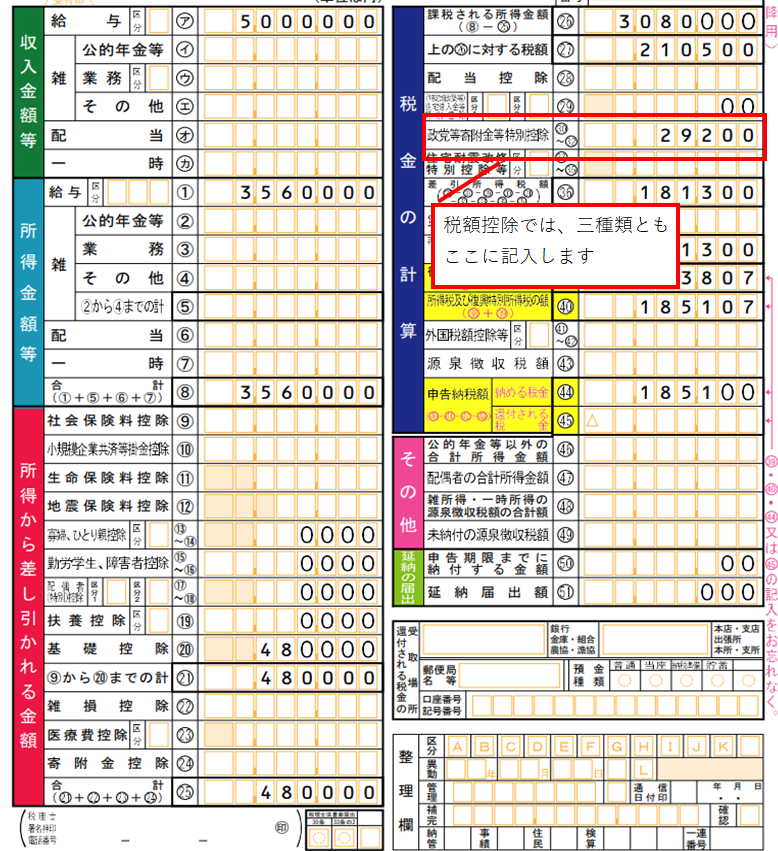

・記入例

次の例をもとに、確定申告書を作成してみます。

例:政党等寄附金500,000円 給与所得3,560,000円(収入5,000,000万円)

税額控除の金額:

(500,000円-2,000円)×30%=149,400円(限度額は、210,500円×25%=52,625円)

∴ 52,600円(百円未満切捨)

◇認定NPO法人等に対する寄附金の場合

認定NPO法人等に対する寄附金とは、都道府県知事又は指定都市の長から認定を受けたNPO法人に対する寄附金で、特定非営利活動に関するものを言います。

内閣府ホームページの検索サイトで該当した法人に対して行った寄附金は、ほぼ該当します。

・計算方法

税額控除を受ける寄附金控除の額は、支出した寄附金の額の全額から2,000円を控除した金額に、40%を乗じた金額が控除額になります。

ただし、控除額には限度額が設けられており、その額はその年の所得税額の25%となります。(公益社団法人等に対する寄附金の特別控除も受ける場合には、その年の所得税額の25%から公益社団法人等の控除額を控除した残額を限度額とします。これは、先に公益社団法人等の控除を優先しているためです)

総所得金額等については、ページ下に解説しています。

(その年に支出した政党等に対する寄附金の額の合計額(※)- 2,000円)×40%

(※)その年の総所得金額等×40%が限度

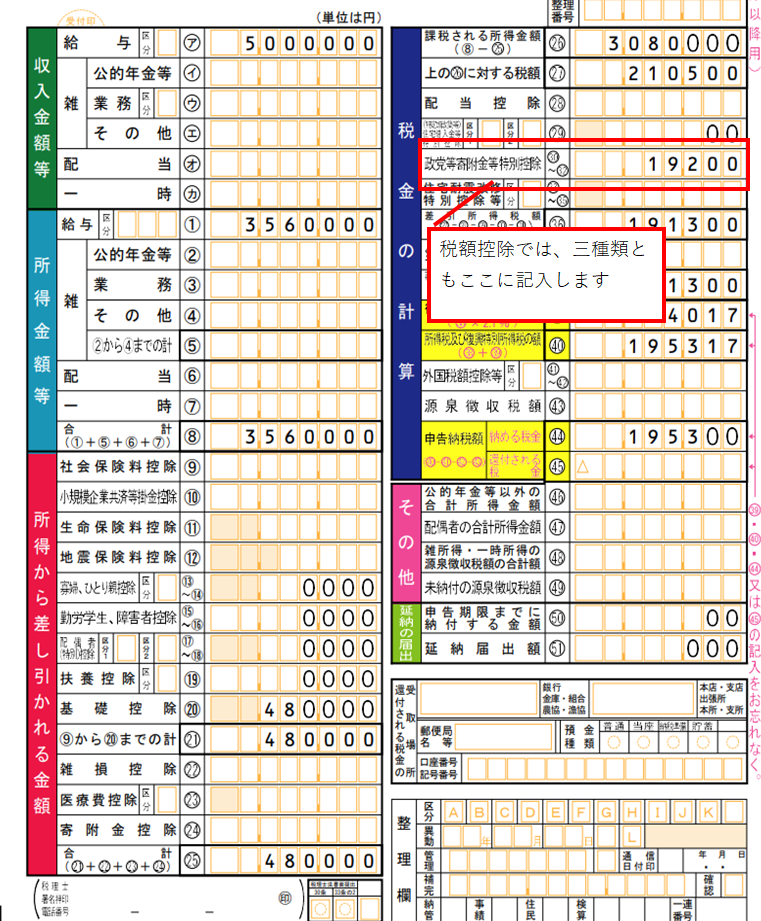

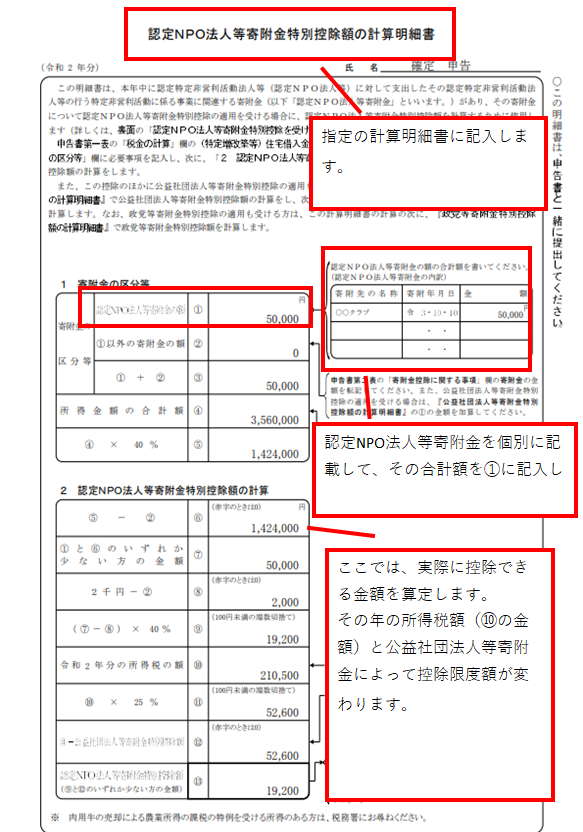

・記入例

次の例をもとに、確定申告書を作成してみます。

例:認定NPO法人等寄附金50,000円 給与所得3,560,000円(収入5,000,000万円)

税額控除の金額:

(50,000円-2,000円)×40%=19,200円(限度額は、210,500円×25%=52,625円)

∴ 19,200円

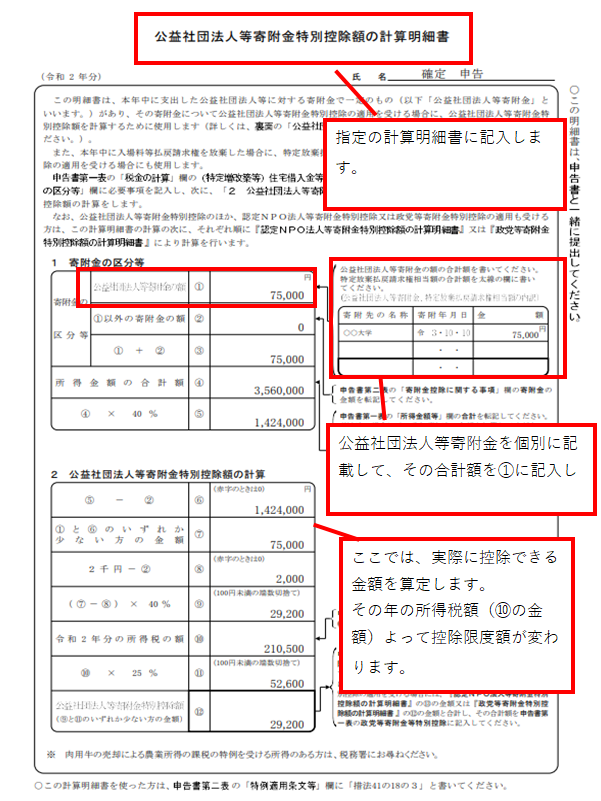

◇公益社団法人等に対する寄附金の場合

公益社団法人等に対する寄附金とは、特定寄附金のうちに定められた一定の法人に対する一定の寄附金のことをいいます。

一定の法人とは、公益社団法人や社会福祉法人など、国立大学法人など、大学共同利用機関法人などの3種類に分けられています。このうち、国立大学法人などや大学共同利用機関法人などに対する寄附金については、学生等に対する就学支援目的であったり研究助成などの目的に限られます。

・計算方法

税額控除を受ける寄附金控除の額は、支出した寄附金の額の全額から2,000円を控除した金額に、40%を乗じた金額が控除額になります。

ただし、控除額には限度額が設けられており、その額はその年の所得税額の25%となります

総所得金額等については、ページ下に解説しています。

(その年に支出した政党等に対する寄附金の額の合計額(※)- 2,000円)×40%

(※)その年の総所得金額等×40%が限度

・記入例

次の例をもとに、確定申告書を作成してみます。

例:公益社団法人等寄附金75,000円 給与所得3,560,000円(収入5,000,000万円)

税額控除の金額:

(75,000円-2,000円)×40%=29,200円(限度額は、210,500円×25%=52,625円)

∴ 29,200円

◆ふるさと納税での確定申告やり方

ふるさと納税には『ワンストップ特例制度』が設けられているので、所定の手続きをしてしまえば確定申告は必要ありません。

ですが、ふるさと納税について『ワンストップ特例制度』をする場合と『確定申告』をする場合では違いがあります。その違いと、確定申告をしたときの記入例を解説いたします。

◇ワンストップ特例制度と確定申告の違い

『ワンストップ特例制度』の場合には住民税から控除されるのに対して、『確定申告』を行った場合には所得税と住民税の両方から控除されます。

全体の控除額は変わりませんが(『ワンストップ特例制度』のときは、所得税の控除分も住民税の控除分に加えられる)、控除されるタイミングが異なります。

これは、住民税の納税が1年遅れで訪れるためです。令和3年分の所得に対する住民税は、令和4年に納税します。給与所得者で会社が住民税の特別徴収を行っている場合には、令和4年の毎月の給与から天引きされています。

そのため、例えば令和3年のふるさと納税について『確定申告』をすると、令和3年分の所得税が控除されて、令和4年納税の住民税が控除されるのに対して、『ワンストップ特例制度』の場合は所得税の控除分も全て令和4年納税分の住民税から控除されます。

早く控除を受けたい場合は、『確定申告』をするようにしましょう。

※また、よく『ふるさと納税の実質負担額は2,000円』なんて言われていますが、寄附金控除の性質上、所得金額によって税金から控除できる金額が変わるために、所得によって実質2,000円となる寄附金の上限額はバラバラです。

上限額を知りたい方は、給与所得者の方ならばふるなびのサイトで限度額を計算できるツールがありますので、一度お調べになってはいかがでしょうか?(事業所得者等の方で限度額について知りたい方は、無料相談フォームよりお問合せください)

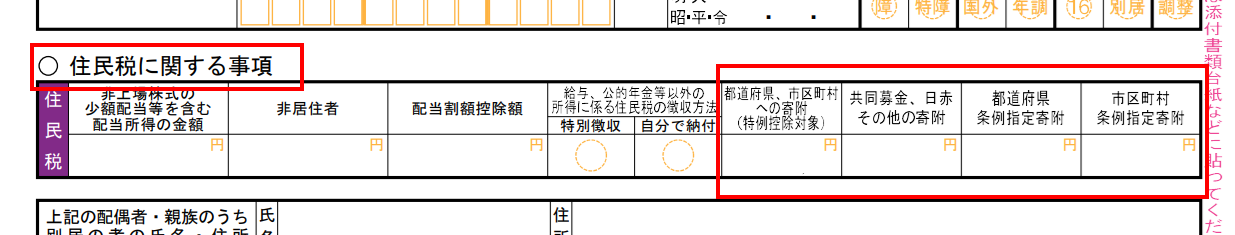

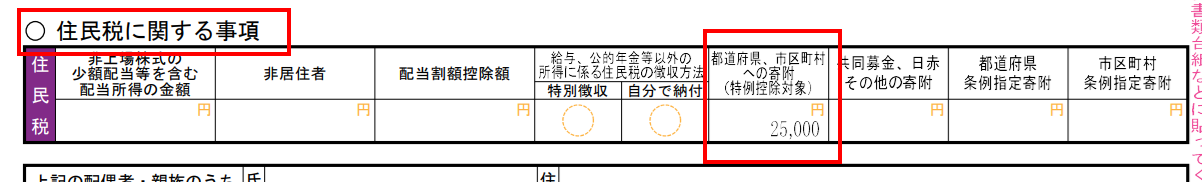

◇確定申告の記入例

確定申告をする方法は、上記の◆所得控除のやり方と同じですが、確定申告書の第二表の『住民税に関する事項』の『都道府県、市区町村への寄附(特別控除対象)』にふるさと納税の合計額を記入しましょう。

◆(参考)総所得金額等とは

総所得金額等とは、利子所得、配当所得、不動産所得、事業所得、給与所得、雑所得、譲渡所得、一時所得、退職所得、山林所得のの合計額をいい、損益通算や繰越控除の適用後の金額をいいます。

給与所得や雑所得しかないのであれば、その所得の合計額と考えて頂いて構いません。

◆最後に

寄附金控除について、概要から記入例まで解説しました。

寄附金控除は、支出した寄附金の金額や所得の状況により、税額控除ができる控除規定です。

ご不明点などがございましたら、『無料相談』フォームにて随時質問を受け付けておりますので、お気軽にご相談ください。(同業者の方はご遠慮願います)

ご質問後、数日以内に回答いたします。