〒131-0046 東京都墨田区京島1-8-8 09号室

受付時間 | 09:30~17:00 ※土曜・日曜・祝日を除く |

|---|

アクセス | 曳舟駅より徒歩2分 |

|---|

不動産賃貸を始めた方① 開始手続

個人の方で、所有されている不動産を個人ないし法人に貸し付けたことににより生ずる所得を不動産所得といいます。

不動産の大小は問わず、たとえマンション一室だけの賃貸であっても、貸し付けをしているのであれば不動産所得として確定申告しなければなりません。

お給料をもらって年末調整している方でも、不動産所得があればもちろん確定申告する必要があります。

『不動産賃貸を始めた方』では、不動産所得がある個人の方を対象として、その所得の計算の仕方や青色申告の特典などをご紹介していきます。

このページでは、まず不動産賃貸を始めた場合に、税務署に提出する届出書について解説していきます。

・不動産所得とは

・まず何から手を付ければいいのか

・個人事業の開業届出書

・所得税の青色申告承認申請書

・青色事業専従者給与に関する届出書

・所得税の減価償却資産の償却方法の届出書

・最後に

◆不動産所得とは

不動産所得とは、土地や建物といった不動産のほかに、地上権などの権利であったり20トン以上の船舶や航空機の『貸付』により生ずる所得をいいます。

マンション1棟を購入して貸し付けている場合もあれば、数ヶ所のマンションにまたがって何室かを購入して貸し付けている場合もあります。

不動産所得は、その規模を問わずに、不動産を貸し付けて収入を得ているのであれば確定申告をしなければならない所得です。

不動産販売業や仲介業、斡旋業による所得は、ご自身の所有している不動産の『貸付』ではないため、不動産所得ではなく事業所得に該当します。

また、下宿所のように食事等を提供する場合は、サービスの提供も含まれているため単なる『貸付』に該当しないことから、事業所得又は雑所得に該当します。

◆まず何から手を付ければいいのか

不動産の貸付を始めた方は、確定申告をする前に、次の書類を適宜税務署に提出しましょう。(代表的な書類を紹介しています)

・全ての方に共通する書類:個人事業の開業届出書

・青色の特典を受けたい方:所得税の青色申告承認申請書

・青色申告を選択した方で親族に給料を支払う予定の方:青色事業専従者給与に関する届出書

・減価償却の方法を定額法以外にしたい方:所得税の減価償却資産の償却方法の届出書

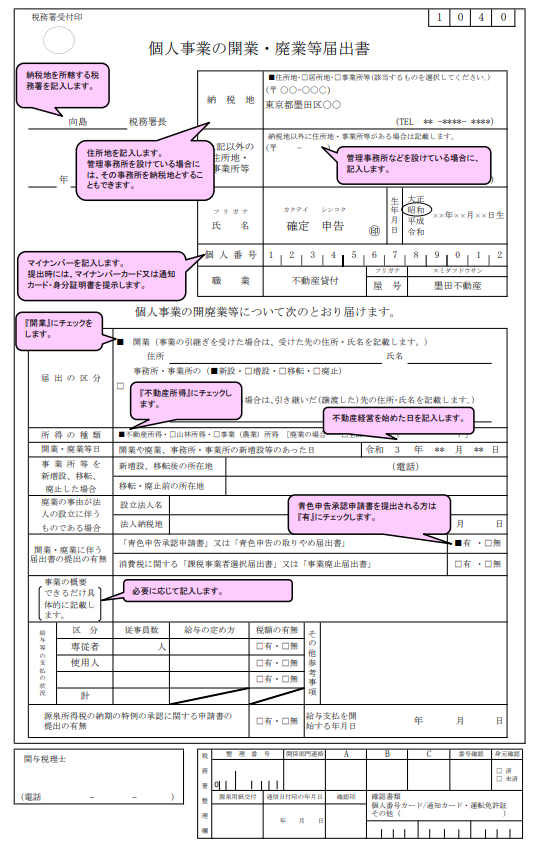

◆個人事業の開業届出書

この届出書は、不動産所得・山林所得・事業所得の対象者が、その事業を始めたときに税務署に提出する届出書です。

税務署側はこの届出書を受け取ることによって、確定申告を必要とする個人だと認識し、確定申告に必要な情報について書類やメールにて提供しはじめます。

一応、事業開始から1月以内に提出するようになっていますが、遅れてしまったとしても、とくにペナルティはありません。

※開業当初から給与を支払う場合には、『給与等の支払の状況』欄に、対象者の人数を記入してください。

◇記入例

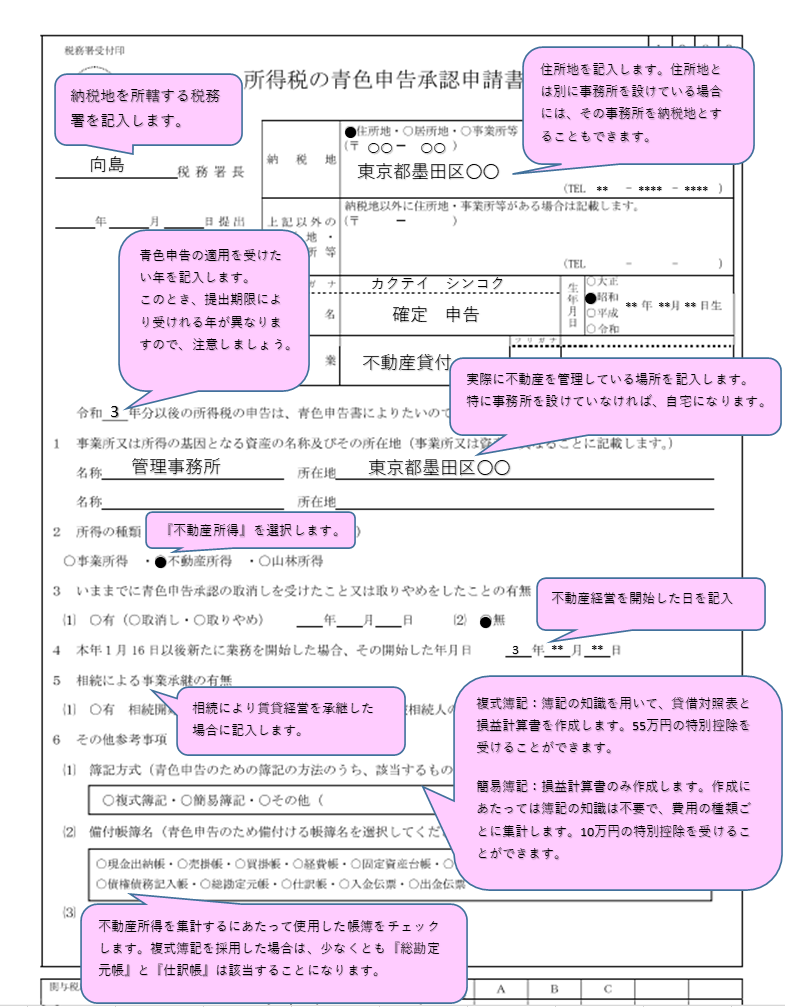

◆所得税の青色申告承認申請書

確定申告の提出にあたって青色申告をしたい方は、『所得税の青色申告承認申請書』を提出する必要があります。

『申請』とあるので『承認』されるわけですが、承認にあたって税務署側で審査をするわけではなく、提出すると収受印を押されるので、それで承認とみなすようになっています。

青色申告とした場合のメリット・デメリットについては、こちらをご覧ください。

◇申請期限

所得税の青色申告承認申請書には提出期限が設けられており、原則としては青色による確定申告をしようとする年の3月15日までです。

ただ、その年の1月16日以降に不動産賃貸を始めた場合には、3月15日まで間に合わない可能性もあるため、賃貸を開始した日から2月以内に提出することになっています。

もし、提出期限に間に合わずに提出してしまった場合には、その年は青色申告ではなく白色申告となり、翌年から青色申告として申告できるようになります。

また、不動産賃貸業を相続により承継された場合は、たとえ先代が青色申告の承認を受けていたとしても、青色申告の承認は引き継がれません。そのため、新たに青色申告の申請書を提出する必要があります。

この場合の提出期限は、原則その相続の開始があったことを知った日から4月以内ですが、その年の9月~10月までに知った場合には12月31日まで、11月~12月までに知った場合は翌年の2月15日までとなり、通常と異なるため注意してください。

◇記入例

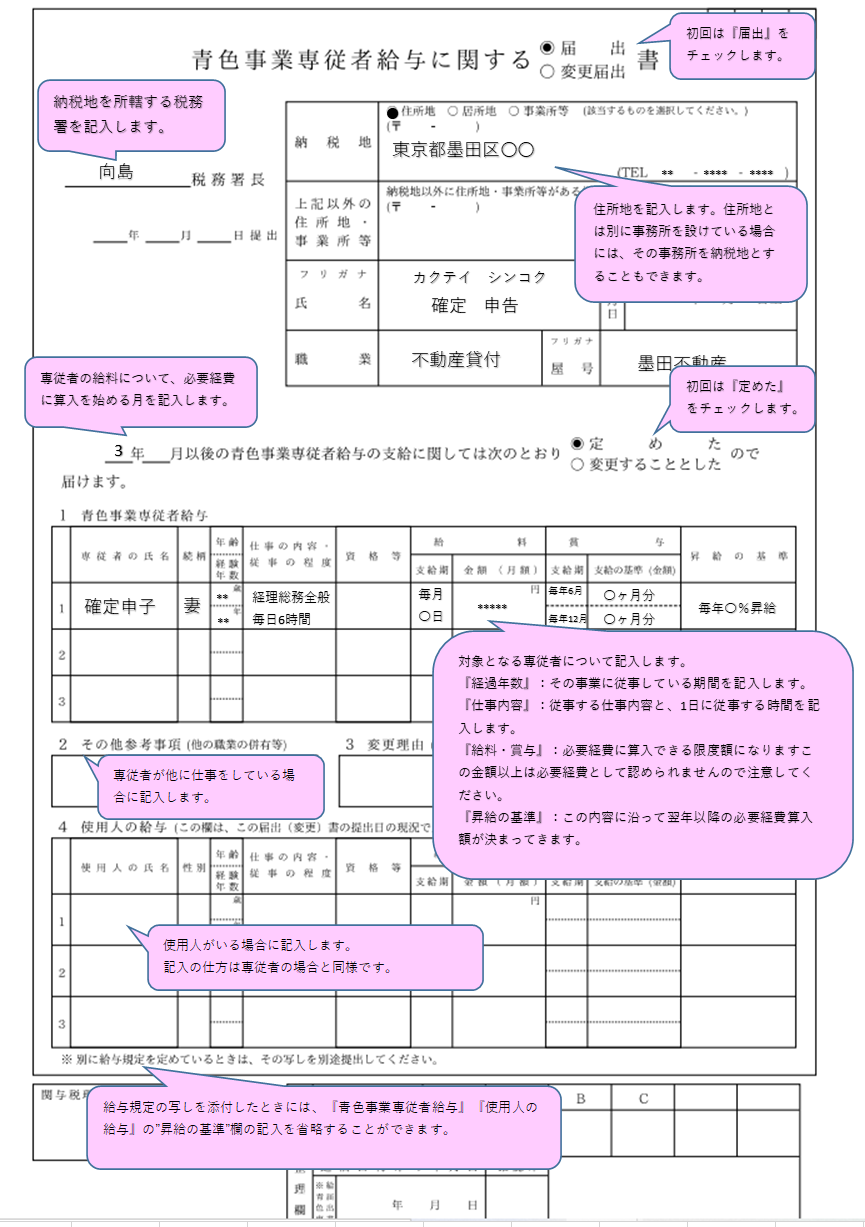

◆青色事業専従者給与に関する届出書

青色による確定申告をしている方又はこれから申請しようとする方で、事業的規模の不動産賃貸業をされていて、生計を一にしている親族に対して給料を支払う予定の方は、この届出書を提出する必要があります。

所得税法では、原則として親族に対する給料について認められていないため必要経費に計上できませんが、所定の要件に該当して届出書を提出した場合には、給料として認められ必要経費に計上することができます。(税法上で経費として認めれないだけであって、支払ってはいけないということではありません)

白色申告の方の場合は、これとは別に、届出が不要な『専従者給与』というものがあります。

青色事業専従者給与と専従者給与との違いについては、こちらをご覧ください。

◇申請期限

『所得税の青色申告承認申請書』と同じです。

そのため、『青色事業専従者給与に関する届出書』を提出する場合には、『所得税の青色申告承認申請書』と一緒に提出しましょう。

◇記入例

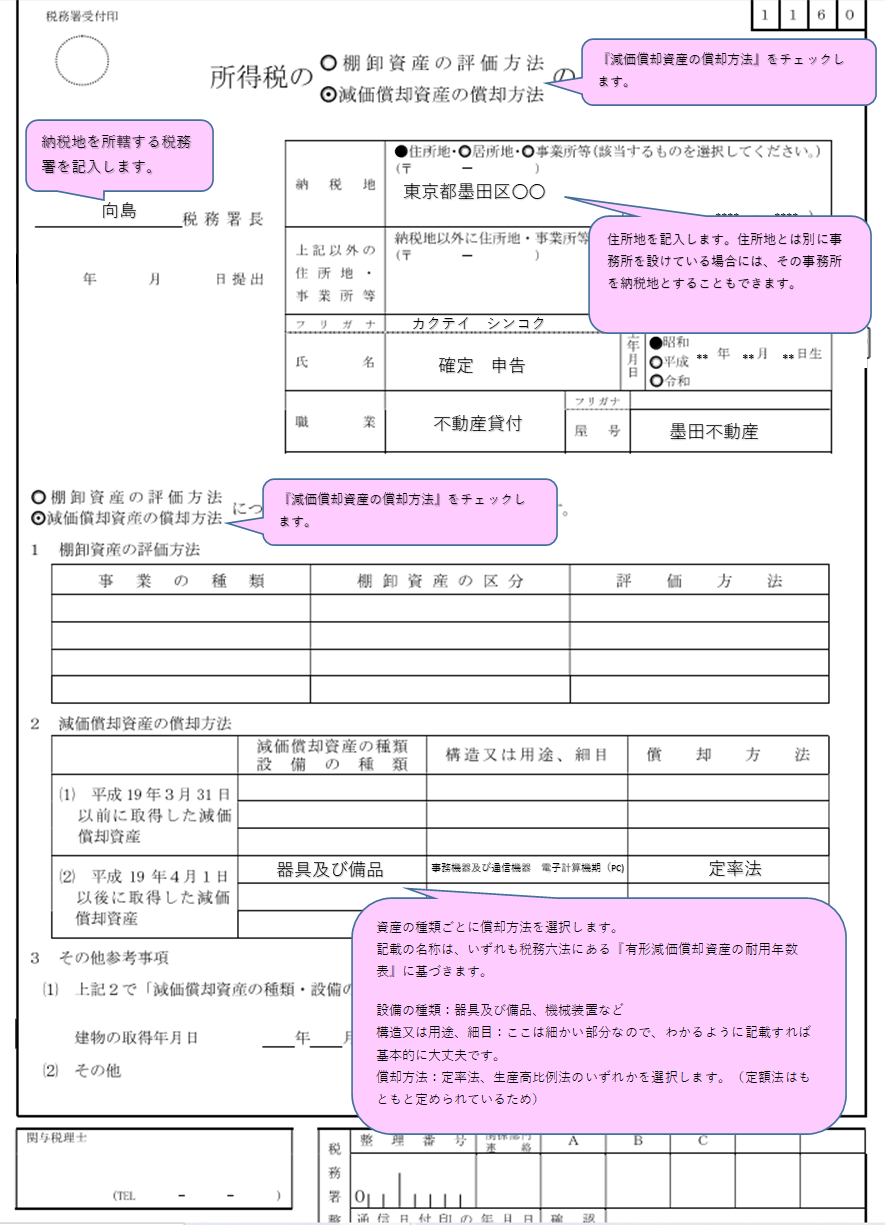

◆所得税の減価償却資産の償却方法の届出書

所得税では、賃貸している不動産(土地を除く)や事業に使用しているパソコン等について、減価償却費というものの計上を認めています。

減価償却費とは、その使用や時の経過によって減少した価値を数値化したもので、ある一定の方法により計算した金額を毎年必要経費として計上することができるものです。

このとき、その計算方法について届出等を特にしないのであれば『定額法』という方法により計算していくことになりますが、それ以外の方法を採用したい場合には、所定の届出書を提出期限までに提出する必要があります。

◇減価償却費について

ここでは代表的なものをご紹介いたします。

例:取得価格100万円 耐用年数5年 定額法償却率0.200 定率法償却率0.400

■定額法

資産ごとに決められた期間(耐用年数)にわたって、均等に必要経費に計上していく方法で、特に届出を出さなければこの方法が適用されます。

1年目は20万円、2年目以降も20万円。(=100万円×0.200)

■定率法

資産ごとに決められた期間(耐用年数)にわたって、その年の簿価に償却率を乗じた金額が必要経費に算入していく方法で、届出をすることによりこの方法を適用することができます。

1年目は40万円(=100万円×0.4)、2年目は24万円(=(100万円-40万円)×0.4)

※なお、建物・建物付属設備・構築物については、現在『定率法』の選択は出来ません。

◇申請期限

減価償却費の方法を選択しようとする年の確定申告期限までです。

例えば、令和3年に取得したパソコンについて、その減価償却を定率法に変更したいときには、令和4年3月15日までに届出書を提出することになります。

◇記入例

◆最後に

不動産賃貸を開始したときに提出する届出書について解説しました。

特に青色申告に関するものは重要度が高く、提出期限に気をつけなければなりません。

ご不明点などがございましたら、『無料相談』フォームにて質問を随時受け付けております。

ご質問後、数日以内に回答いたしますので、お気軽にご相談ください。(同業者の方はご遠慮願います)